いつも当事務所のブログご覧頂き、

ありがとうございます。

名古屋と札幌で活動している、

独立系ファイナンシャルプランナーのおさかべです。

前回から、なぜ今、投資が必要なのかという

テーマを取り上げさせて頂いております。

今回は、日本人が欧米人とは異なり、

投資に後ろ向きな理由について述べていきます。

幻冬舎さんの以下のURLも参照させて頂きました。

https://gentosha-go.com/articles/-/21903

日本では家計に占める「現預金」の割合が50%超え

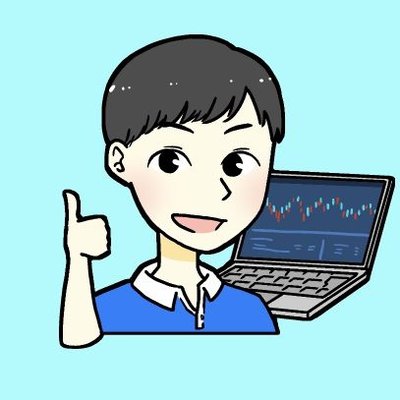

日本人の金融リテラシーの低さを物語る分かりやすい例として、

日本銀行によってまとめられた

「資金循環の日米欧比較(2018年8月14日)」より

抜粋した下記の表を見てください。

出典:日本銀行調査統計局「資金循環の日米欧比較(2018年)」を基に作成

日本・・・52.5%

アメリカ・・・13.1%

ユーロエリア・・・33.0%

これは日本、アメリカ、ユーロ圏の家計に占める

現金・預金の割合を示したものです。

ご覧の通り、50%を超えているのは日本だけです。

続いて、次の数字に注目してみてください。

日本・・・16.2%

アメリカ・・・53.9%

ユーロエリア・・・31.3%

これは債務証券、投資信託、株式等といった

「投資商品」の割合を示したものです。

日本は、家計に占める投資商品の割合が

圧倒的に低いことが分かります。

ヨーロッパと比べても2倍弱、

アメリカと比較すると

3倍以上も差があるのです。

「超低利回り」の金融商品を買わされている日本人

また、日本人の投資リテラシーの低さを示すもう一つの例として、

欧米ではありえないような利率の低い運用商品が、

日本では盛んに買われている現実があります。

日本人が大好きな学資保険も金融商品の代表例ですが、

18年後にわずか数%程度のリターンしかない、

中にはマイナスで戻ってくるものさえあります。

先に述べた銀行の定期預金の利率より、

ほんのわずかばかり利率が高いだけで、

どちらにせよスズメの涙程度の利息しか

手に入らないことには変わりありません。

ちなみに、アメリカでは国債の利回りは、

2.5~3%程度で推移しています。

日本の国債と比較すると50~60倍です。

このように国際的なレベルで見れば、

到底割に合わない商品を何の疑問もなく購入し、

「資産運用をしている」と思い込んでいるのが

日本人の投資レベルです。

いわゆる、皆と同じものをやっていると安心する、

横並び体質の国民性の結果ですね。

日本では学校でも家でもお金の教育が行われていない

では、一体なぜ、

これほどまでに日本人は、

投資リテラシーが低いのでしょうか。

資産運用に対する知識・理解・関心が

かくも乏しいのはどうしてなのでしょうか。

その最も大きな理由として挙げられるのは、

「日本の学校教育ではお金の教育が一切行われていない」ことでしょう。

私たちは学校教育で、

お金についてきちんと教わることはありません。

例えば、「投資とはどのような行為なのか」

「株式とは何か」「利回りとは何か」などといった、

資産運用や金融の基本について教わる機会がないのです。

そもそも、教える側の教師ですら、

そのような教育を体系的に受けていないのが現状です。

また、家庭でもお金の教育は行われません。

高度経済成長期以降、とにかく働いて給料を稼ぎ、

預貯金に励み、ローンを組んでマイホームを建て・・・

このような価値観が当たり前の時代を生きてきた

我々の両親や祖父母の世代は、お金の知識を持っていません。

そのため家庭でも、

投資や金融に関する教育を子どもが受けることはないのです。

こうしてほとんどの日本人は、

学校でも家でもお金について教わる機会がないまま、

社会人になっていきます。

何かのきっかけで「もっと投資について知りたい」と思い、

自分から能動的に学ばない限り、

正しく適切な金融リテラシーは、

一生身に付かないままなのです。

欧米では親が子どもにお金を渡して投資を勧めている

それに対して、欧米など海外では、

小学校でもお金に関する授業が行われています。

前項で触れたような投資、株式、利回りといった

資産運用や金融に関する最低限の知識を、

早い段階から学んでいるのです。

また、親が子どもにお金を渡し、

実際に投資を実践させていることも珍しくありません。

「貯蓄から資産形成へ」の本当の意味をご存じですか?

どうして、私たちは「資産形成」を

しなければならないのでしょうか。

単純に儲けたいから?違います。

「人生100年時代」が当たり前の時代を迎え、

公的年金をはじめとする日本の社会保障制度だけでは、

対応しきれないケースがあるからです。

日本に厚生年金保険法が制定され、

民間企業で働く人の年金制度が始まったのは、

1954年のことです。

当時の平均寿命は、

男性が63.41歳、女性が67.69歳でした。

60歳から年金受給がスタートしても、

男性が受け取れるのは、

平均でわずか3年程度にすぎなかったのです。

今のように、平均寿命が男女ともに80歳を超えている状況下では、

公的年金の受給開始年齢が引き上げられるのは当然ですよね。

そういう時代だからこそ、

「貯蓄から資産形成へ」の意味を私たち一人一人が、

考えてみる必要があります。

十分に浸透しなかった「貯蓄から投資へ」の流れ

「貯蓄から投資へ」というスローガンが日本で打ち出されて、

かれこれ17年近くが経ちました。

2000年、個人金融資産の総額は1,409兆円。

日銀の資金循環統計によると、

金融商品別の内訳は、次のようになります。

現金・預金 ・・・・・53.9%

債券・・・・・・・・・3.4%

投資信託・・・・・・・2.4%

株式・・・・・・・・・8.6%

保険・年金 ・・・・・26.7%

その他・・・・・・・・5.1%

では、「貯蓄から投資へ」というスローガンは、

私たちが持っている個人金融資産に、

どのような影響を及ぼしたのでしょうか。

ちなみに、2016年9月末時点における

個人金融資産の総額は1,752兆円ですから、

この17年間で24%も増えたことになります。

問題は、その内訳です。

17年間も「貯蓄から投資へ」と言われ続けたのですから、

さぞかし投資信託や株式の比率は、

大きく上昇しているはずだと思われると思います。

では、見てみましょう。

同じく日銀の資金循環統計(2016年9月末)によると、

現金・預金 ・・・・・52.3%

債券・・・・・・・・・1.5%

投資信託・・・・・・・5.0%

株式・・・・・・・・・8.6%

保険・年金 ・・・・・29.8%

その他・・・・・・・・2.9%

このような結果となりました。

「え?」って思った方もいらっしゃると思います。

そう、ほとんど変わっていないのです。

個人金融資産のなかで、

最も大きな比率を占める「現金・預金」は、

たったの1.6%しか減っていません。

「投資信託」は、

2.4%から5.0%へと倍増していますが、

「株式」は変わらず。

しかも、投資信託の比率が倍増したとはいえ、

個人金融資産全体に占める比率は、たったの5%です。

「投資」という言葉に対する日本人の誤解

でも、これからは

少し状況が変わってくるのかもしれません。

金融庁が2016年に発表した

「平成27事務年度 金融レポート」では、

「貯蓄から資産形成へ」という項目があげられました。

そのなかで、長期・積立・分散投資を通じた

資産形成の必要性が前面に打ち出されました。

日本では、「投資」という言葉に対して、

まだ誤解があります。

投資の本来の意味は、

「利益を得る目的で、事業・不動産・証券などに資金を投下すること」(デジタル大辞泉)

になります。

しかし、投資と投機の意味合いの違いが

判然としていない人も多々いるのが現実です。

投機とは、あくまでも価格の動きだけを追いかけて、

短期的な利益を得る行為のことです。

このように言うと、「投資だって値上がり益を追求するのでは?」

という意見もありそうです。

例えば、株式を例に取ると、

投資は事業、あるいは企業に対して資金を投下する行為ですから、

株価の値動きを対象に売買する投機とは、明らかに別物です。

もちろん純粋な投資も、

株価が値上がりすれば利益を享受することになりますから、

結果だけを見れば投機と同じです。

しかし、それ以前に、自分自身の価値判断基準に基づいて、

資金を投じる対象となる

事業あるいは企業を選別するというプロセスがあります。

対して投機は、極端な言い方をすれば、

事業内容や企業の別は問わず、

値動きさえ期待できれば、何にでも資金を投じます。

投資と投機。

両者の違いは本来、

このように明確に分かれるものになります。

しかし、リスクを負って値上がり益を取ることばかりがフォーカスされ、

「投資も投機も一緒くた」という状況になっているのが現状です。

これでは、いくら「貯蓄から投資へ」

というスローガンで旗を振ったとしても、

資金が貯蓄から投資に向かわないのは当然でしょう。

しかし、「投資」ではなく「資産形成」

という言葉に置き換われば、

「自分のお金をリスクにさらして一攫千金」

というよりも「コツコツ資産を殖やしていく」

というイメージに一変します。

そして、このコツコツ資産を殖やすためのツールとして、

最近注目を集めているのが、NISAとiDeCo(イデコ)※なのです。

※iDeCo(イデコ)とは、「個人型確定拠出年金」の英語名であるindividual-type Defined Contribution pension planの頭文字から構成される愛称のこと。

NISAやiDeCoが誕生した本当の意味

NISAもiDeCoも、

資産形成によって生じた利益を

非課税にするという意味では同じです。

通常、株式や投資信託の運用収益に対しては、

その20.315%が分離課税されます。

しかし、NISAやiDeCoの口座を用いて、

投資信託などによる資産形成を行えば、

一定の条件のもとで、

発生した運用収益は非課税になります。

今、私たちが考えなければならないのは、

なぜ投資に関する非課税制度が充実してきたのか、

ということです。

私たち納税者側からすれば、

この手の非課税制度の充実化は、

納める税金が減るので大歓迎です。

しかし、国の立場から考えれば、

それだけ税収額が減ることになるので、

大歓迎というわけにはいきません。

それでも、国が一定条件付きとはいえ、

このような非課税制度を認めたのには、

理由があります。

日本は今、本格的な人口減少社会の入口にいます。

総務省統計局が作成・公表している「人口推計」によると、

2017年1月1日時点における日本の総人口は1億2,686万人(概算値)で、

前年同月に比べて17万人の減少です。

ちなみに、2010年以降の各年における総人口は、

以下のようになります。

2010年・・・・・・1億2,805万7,352人

2011年・・・・・・1億2,779万8,704人

2012年・・・・・・1億2,751万5,133人

2013年・・・・・・1億2,729万7,686人

2014年・・・・・・1億2,708万2,819人

2015年・・・・・・1億2,709万4,745人

2016年・・・・・・1億2,697万6,264人

2015年までの数字はすべて各年の10月1日現在、

2016年は8月1日の数字です。

2015年だけ若干増えていますが、

それ以外は一貫して減少していることが

お分かりいただけると思います。

この数字は将来、さらに減少していきます。

国立社会保障・人口問題研究所の

「日本の将来推計人口(平成24年1月推計)」によると、

日本の総人口は、2048年に1億人を割り込み、

9,913万人程度になります。

65歳定年が定着したとして、

今35歳の人が定年を迎える頃が、

この時期にあたります。

ちなみに、私を始めこの文章を読んでいる人の大半が

亡くなった後の話になりますが、

2110年の日本の人口は、何と4,286万人程度まで減少するという、

衝撃の推計値も算出されています。

加えて総人口の減少と共に、

医療技術の発展によって長寿化が進み、

人口構成は一段と高齢化します。

2010年時点における70歳以上人口が、

総人口に占める比率は16.6%ですが、

2048年には31.4%にまで達します。

これらの数字から読み取れるのは、

現役世代にとって年金や健康保険など

社会保障負担が一段と重くなります。

その一方で、高齢者世代にとっては

受給できる年金などの社会保障が

少なくなるということです。

人口減少と高齢化が加速していくなか、

今までのような手厚い社会保障を、

国民一人一人に対して政府が保証するのは、

一段と困難になっていきます。

つまり、「貯蓄から資産形成へ」という新しいスローガンを掲げ、

NISAやiDeCoという投資非課税制度を国が充実させているのは、

「国として、社会保障制度を今まで以上に充実させるのは無理なので、資産形成をサポートするための非課税制度を充実させます。どうか皆さん、自分たちで頑張って資産を殖やしてください」と、

暗に示唆しているということなのです。

NISAにしても、iDeCoにしても、

「気が向いたらやってみようかな」ではなく、

国民として享受できる当然の権利として、

これらを利用しない手はないのです。

最後までご覧頂き、

ありがとうございました。

*投資は自己責任でお願い致します

個別相談・セミナー・取材等の依頼は、こちらからお願いします

投稿者プロフィール

- (代表)

-

名古屋市在住。個人を応援する30代の独立系FP。起業して7年目。

これまで1,500名以上のFP相談を受注。

私自身「あの年齢の時に」「起業する前に」こんな情報を知っていたら、

もっと早く確実に成果が出せたと思うことが沢山ありました。

このブログでは、個人レベルで知っておくと役立つ、経済関係の時事ネタや家計・資産形成などについて、シンプルにかみ砕いてお伝えします。

最新の投稿

お知らせ2026-01-05新年のご挨拶

お知らせ2026-01-05新年のご挨拶 お知らせ2025-12-01年末年始の営業について

お知らせ2025-12-01年末年始の営業について お知らせ2025-11-24家計を見直して、30年後に5,000万円増えました〜私がお客様に「生きている限り」お付き合いする理由と、具体的なやり方〜

お知らせ2025-11-24家計を見直して、30年後に5,000万円増えました〜私がお客様に「生きている限り」お付き合いする理由と、具体的なやり方〜 お知らせ2025-11-0111月の営業について

お知らせ2025-11-0111月の営業について

![[図表]家計の金融資産構成 出典:日本銀行調査統計局「資金循環の日米欧比較(2018年)」を基に作成 ※「その他」は金融資産合計から、「現金・預金」「債務証券」「投資信託」「株式等」「保険・年金・定型保証」を控除した残差。](https://gentosha-go.com/mwimgs/3/a/600/img_3a9916ce1b4fbef114f2d878a1d8157556277.jpg)